每經記者 王海慜 每經編輯 彭水萍

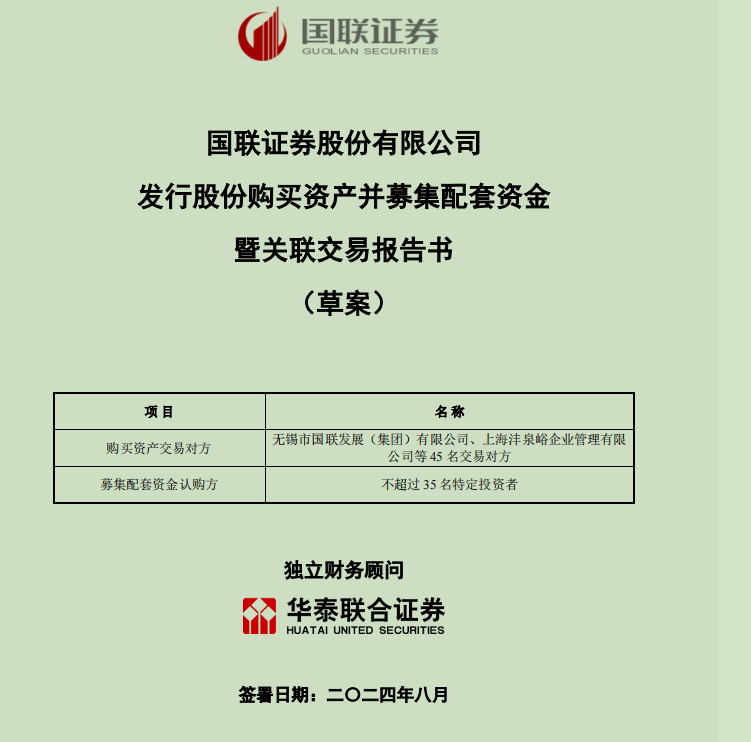

8月8日晚間,國聯證券正式發布《國聯證券股份有限公司發行股份購買資產并募集配套資金暨關聯交易報告書(草案)》。公告稱,上市公司擬通過發行A股股份方式向國聯集團、灃泉峪等45名交易對方購買其合計持有的民生證券99.26%股份。

本次交易的股份發行價格為每股11.31元/股,與此前預案相同,扣除分紅后為11.17元,發行數量為26.4億股,占發行后上市公司總股本的比例為48.25%(不考慮配套融資),交易總對價達294.92億元。

此外,公司還擬向不超過35名特定投資者發行股份募集配套資金,募集配套資金總額不超過20億元,且發行A股股份數量不超過2.5億股。

對于此次國聯證券對民生證券的收購,中信證券指出,兩家券商的整合有望實現資源優勢互補,推動跨越式發展。一旦國聯證券成功收購民生證券,其經紀、投行、資管、投資和基金分倉五項業務收入的行業排名都將得到提升,其中投行業務將躋身第一梯隊。

值得關注的是,此次國聯證券并購交易的獨立財務顧問為華泰聯合證券。華泰聯合以并購重組業務見長,在10年前曾經操刀申銀萬國與宏源證券的合并。

并購交易總對價達294.92億元

8月8日晚間,國聯證券正式發布《國聯證券股份有限公司發行股份購買資產并募集配套資金暨關聯交易報告書(草案)》。公告稱,上市公司擬通過發行A股股份方式向國聯集團、灃泉峪等45名交易對方購買其合計持有的民生證券99.26%股份,國聯民生整合重組按下加速鍵。

圖片來源:國聯證券公告截圖

本次發行價格因分紅因素調整為每股11.17元(調整前為每股11.31元/股,與此前預案相同),發行數量為26.4億股,占發行后上市公司總股本的比例為48.25%(不考慮配套融資),交易總對價達294.92億元。

值得一提的是,在兩個多月前,國聯證券曾發布有關收購民生證券的重大資產重組預案。國聯證券擬向民生證券的46名股東發行股份購買其所持的民生證券100%股份。

與此前預案相比,今晚最新公布的草案主要有兩處調整事項,一是民生證券按照《員工股權激勵計劃》規定,回購及無償回收因員工離職、退休等情況退出的相關股份,并進行了減資處理,其他交易對方持有的參與本次重組的民生證券股份的數量不變,對應的比例相應調整;二是原交易對方泛海控股退出本次交易,不再以其持有的民生證券0.74%股份繼續參與本次交易,而泛海控股退出本次交易主要是因為股權質押等情況。

“本次方案調整對標的公司生產經營不構成實質性影響,包括不影響標的資產及業務完整性等。”國聯證券表示,“本次交易完成后,公司將持有民生證券99.26%股份,仍舊可以控制標的公司”。

根據最終確定的交易金額,本次交易擬向交易對方發行26.4億股A股股票。在不考慮募集配套資金的情況下,本次權益變動后,國聯證券的股權結構中,國聯集團等6名一致行動人對國聯證券的持股比例將從交易前的48.6%下降至39.99%。

圖片來源:國聯證券公告截圖

此外,國聯證券此次還擬向不超過35名特定投資者發行股份募集配套資金,募集配套資金總額不超過20億元,且發行A股股份數量不超過2.5億股。所募集的配套資金扣除中介機構費用及交易稅費后,全部向民生證券增資,增資后用于發展民生證券業務。

民生證券或將成為國聯證券投行子公司

在業內看來,民生證券在投行業務的實力是吸引國聯證券進行并購的主要原因之一。據統計,2024年上半年,民生證券IPO業務依舊處于行業領先地位,完成保薦上市項目4單,并列行業第一。另外,民生證券在審項目行業排名第三。

值得一提的是,此次國聯證券發行股份購買資產并募集配套資金暨關聯交易的獨立財務顧問為華泰聯合證券。華泰聯合證券作為華泰證券旗下投行業務子公司,來源于當年華泰證券和聯合證券的整合。目前,華泰聯合證券的投行業務躋身業內頭部的“三中一華”行列,并以并購重組業務見長,曾經操刀申銀萬國與宏源證券的合并。

據了解,此次國聯證券和民生證券整合,將有望參考華泰證券和聯合證券當年整合的架構,民生證券未來或將成為國聯證券的投行子公司,國聯證券現有的投行業務也將轉移到該子公司。

此前,中信證券曾指出,國聯證券和民生證券的整合有望實現資源優勢互補,推動跨越式發展。在業務發展層面,國聯證券在財富管理、資產管理、固定收益及衍生品等方面形成競爭優勢,而民生證券以“投行+投研”作為增長引擎,兩家機構在業務優勢上存在較強的互補性。

根據兩家證券公司2023年年報加總計算,一旦國聯證券成功收購民生證券,則其總資產和歸母凈資產排名將分別從第31位和第37位整體提升至第22位和第24位,營業收入將從第41位提升至第24位,歸母凈利潤將從第38位提升至第27位,經紀、投行、資管、投資和基金分倉五項業務收入將分別從第49、第28、第22、第31和第38位提升至第25、第7、第18、第23和第12位,公司體量和整體業務實力均實現跨越式發展,投行業務能力躋身第一梯隊。

值得一提的是,經過此次重組,對于民生證券自身的盈利能力已產生一定正面影響。據了解,此前在泛海控股旗下,民生證券發展掣肘較多,同時公司遲遲無法上市,導致民生證券的融資成本要比同等規模的券商要高出不少,直接影響了公司的業績。

而今年來民生證券以往較高的融資成本開始緩解。今年4月17日,民生證券2024年首期公募債“24民生G1”成功發行,是民生主體評級提升至AAA后成功發行的首只債券,票面利率2.45%,創歷史新低,將有助提升公司整體盈利能力。

推薦閱讀: